不少H股内资城商行期望回归A股,郑州银行有可能成为第一个真正吃到螃蟹的。

2018年5月22日,郑州银行成功过会,有望成为首批A+H上市的城市商业银行。

目前H股内资城商行有10家,郑州银行的回A进程和市场表现,颇具示范效应。一旦成功回归,如果先于中原银行IPO,郑州银行还有可能成为河南首家在A股上市的银行。

这家银行质地如何?与A股已经上市的城商行相比,是否有其独特的优势或者劣势?有H股财报和A股招股书预披露文件,正好可以通过公开资料研究一下。

先看基本情况。

营收利润增速双下滑,ROE下降趋势与行业同步

郑州银行营收和利润在过去5年保持持续的增长,但最近两年增速有所下滑,与行业变动趋势大致相同。见下图:

翻查财报,郑州银行营业收入由2013年的42.57亿元,上升至2017年的102.13亿元,增幅139.91%。同期,净利润由19.02亿元增至43.34亿元,增长127.86%。

虽然营收利润在持续增长,但郑州银行ROE却已经连续三年下跌,由2014年的23.52%下滑至2017年的18.74%,与行业变动趋势大致相同。

另外值得注意的是郑州银行利润与营收增速最近两年明显的下滑。净利润增速从2015年的36.26%下降到2016年的20.53%,再下降到2017年的7.14%。

与同行业相比,郑州银行2017年的利润增速处于中等偏下水平。18家A股和H股上市的城商行2017年利润增速如下表:

数据对比显示:郑州银行2017年的利润增速在18家城商行中排名第13位,营收增速排名第10位。营收和利润增速,均低于总部同样位于河南的中原银行。

以资产规模对比,郑州银行处于中游水平,2017年底总资产规模在18家城商行中排名第13位,与成都银行、贵阳银行和重庆银行同属于一个梯队。

从营收、利润和资产规模的角度衡量,郑州银行没有太突出的特点。比较突出的一个问题是2017年利润增速下滑较快。翻查财报,这可能是受到不良率上升的影响。

接下来看资产质量情况。

不良率连续三年攀升,不良余额19亿

截至2017年底,郑州银行不良率为1.5%,而不良贷款余额截至2017年底约19亿元。与其他上市城商行相比,不良率处于中等偏上位置,并没有明显的劣势。以下是截止2017年底,郑州银行的不良率与其他城商行对比情况:

在18家上市城商行中,郑州银行的不良率排名第7位,与天津银行相同。排名在首位的是同样位于河南的中原银行,不良率高达1.83%。

值得注意的是郑州银行的不良率变动趋势。最近5年,郑州银行的不良率与不良贷款呈明显的上升趋势。如下图所示:

郑州银行不良贷款率在2013年以后明显上升。从2014年的0.75%,上升到2017年的1.5 %。不良贷款余额从5.83亿上升到19.26亿,增加了2.3倍。

最近这两年,不少城商行的不良率都出现上升趋势,郑州银行不是特例。尽管不良率和不良贷款余额升速较快,如果不良贷款认定严谨,这一情况实际上是可以接受的。

那么,郑州银行不良贷款认定是否足够严谨呢?这是问题的关键,也是监管部门所关注的一个核心问题。

逾期贷款5年增9倍,不良贷款认定标准存疑

不良认定,这是一个较为敏感的问题,各家银行在操作上有一定的自由裁量权,松紧不一。通常,从逾期贷款与不良贷款变动的对比关系上,可以管窥一家银行不良贷款的认定情况。2017年11月29日,证监会公示的郑州银行的首发申请反馈意见中明确提及了郑州银行的逾期贷款问题。

原文引用如下:

“请补充披露报告期逾期贷款增长较快的主要原因;逾期贷款与不良贷款之间的关系,是否存在逾期贷款未划分为不良贷款的情况,如存在,请披露原因;逾期贷款率和不良率变动趋势存在差异的原因;分析披露逾期贷款资产减值准备计提是否充分,并请会计师发表核查意见。请保荐机构核查上述事项并发表意见。”

2018年05月22日,证监会发审委的发审会上,再次询问相关问题,原文如下:

“报告期各期末不良贷款总额、不良贷款率、核销各类贷款总额、逾期贷款总额及占比、已逾期而未划分为不良贷款金额均呈持续上升趋势。请发行人代表说明:(1)报告期上述各项财务指标持续上升的原因及其合理性,与同行业可比公司相关财务指标的波动趋势不一致的原因及其合理性。”

发审委关注郑州银行的逾期贷款大幅增长情况,是有道理的。逾期贷款往往会牵涉到不良贷款的认定情况,这直接影响的是不良贷款率,而不良贷款认定的松紧,则又会涉及贷款减值的问题,最终影响的就是利润。

衡量商业银行不良贷款认定是否过松,业界一个常用的参考指标是不良认定偏离度,公式是这样的:不良认定偏离度=逾期90天以上贷款/不良贷款。之所以是用逾期90天以上贷款来做参考,背后的原理在于:部分有能力还款的贷款人出于某些原因,比如忘记还款日等,导致逾期未还款,从银行提醒到还款,一来一回可能会耽搁一段时间,一般以3个月来衡量还款能力和意愿。通常来说,不良认定严谨的银行,该指标要不大于1。

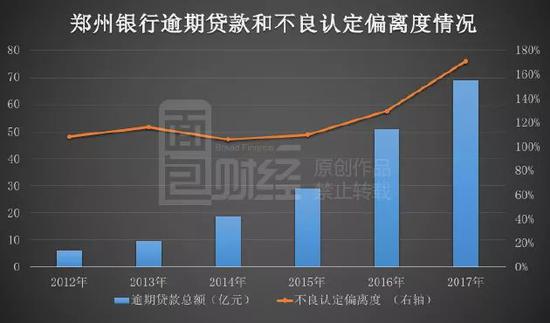

下图是郑州银行逾期贷款总额与不良认定偏离度在过去五年的变化情况:

郑州银行逾期贷款总额由2012年末的6.36亿元上升至于2017年末的68.77亿元,5年增长9.8倍。但翻查历年年报发现,郑州银行的贷款总额,从2012年的501.61亿元增长至2017年的1284.56亿元,增长不到3倍。

尤其是2014年之后,郑州银行的逾期贷款大幅增加。从2014年的18.75亿元增长至2017年的68.77亿元,增幅达到2.67倍。

同期郑州银行不良贷款偏离度也在明显抬升,截至2017年底郑州银行不良偏离度已经超过170%。

郑州银行虽然不良率在行业中处于较为中间的地位,但仔细看过郑州银行的逾期贷款后或许会有新的看法。不良贷款认定标准是否太松?

给大家出个算数题,如果不良认定偏离度维持在1,2017年郑州银行的不良贷款会增加多少呢?

拨备覆盖率下降,利润含金量存疑

如果商业银行的不良贷款认定标准过松,很可能会直接影响当期利润。

如果认定标准比较松,但拨备覆盖率却在提升,情况还稍微好一点。如果认定标准偏松,同时拨备覆盖率持平甚至下降,那么利润的含金量就值得推敲了。

以下为郑州银行近年来拨备覆盖率的变动情况:

翻查财报:郑州银行的拨备覆盖率从2016年12月的237.83%下降至2017年12月的207.75%。虽然这一拨备覆盖率仍然高于监管红线,是合规的,但是,如果将拨备覆盖率和逾期贷款、不良贷款三项指标放在一起考量,那么郑州银行的利润含金量是值得推敲的。

说到这里,不得不再提一下证监会发审会上所问询的几个问题。原题如下:

面包君同问:是否存在变相降低不良率的情况?利润含金量究竟如何?资产质量是否靠谱?

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  构建“万物互联”智能世界

构建“万物互联”智能世界  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期