王莹

互联网金融入口大门正在关闭,行业整顿势在必行。

《第一财经日报》记者从一些代理注册公司和张江行政中心处获悉,关于互联网金融类企业注册已经暂停,但截至发稿仍未获得上海市金融办的回应,仍有多家代理注册公司表示没有任何影响,仍可照常注册。

2016年新旧年交接之际,由互联网金融带动的网络理财、财富管理大行业,有两件大事发生。一是以e租宝等为代表的大规模非法集资案件爆发;二是去年12月28日银监会下发《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》(下称《办法》),P2P网贷监管细则在“意料之外”出台。

《办法》一方面明确了监管权下放至地方金融监管部门,并实施备案制;另一方面,明确未来开展P2P网贷业务的平台应该具有“网络借贷信息中介”字样。

在“混战时代”,地方金融监管层承受着《办法》规定、社会责任等多方面压力,正在逐步加强行业整顿,多位业内人士表示,伴随着2016年监管细则从征求意见到真正推出,将是行业重度洗牌的一年。

暂停注册

“该类公司现在只能在自贸区做了,其他区拿不到注册地址,1月9日下了一个政策。”上海一家注册代理公司的客户经理王先生对《第一财经日报》记者说,该政策即上海市金融办下发的“上海暂停互联网金融平台注册”。

另一家位于上海徐汇区的代理注册公司工作人员却否认了上述说法,他表示,现在仍可以做,由于其公司尚无法拿到其他区的注册地址,因此能够办理的地址仅为浦东陆家嘴(47.470, -1.14, -2.35%)(47.470, -1.14,

-2.35%)、临港和自贸区,由于地段和政策不同,注册公司的成本也不尽相同。“临港为1500元、陆家嘴为6000元,外高桥(19.840, -2.17, -9.86%)(19.840, -2.17, -9.86%)保税区要9000元。”

该工作人员称,目前接手的所有互联网金融类注册公司中,注册在陆家嘴地区的占绝大多数,而外高桥保税区作为“老自贸区”,享受多重具有“唯一性”的金融政策,且受地理区域影响,能够被注册的地址数量有限,因此成本较高。

“互联网金融类企业注册暂停。”面对代理注册公司两种不同的答案,《第一财经日报》记者致电浦东张江行政大厅,就上海互联网金融类企业注册情况进行询问,获得了上述回答。至于暂停互联网金融企业的具体类别,该行政人员表示,可赴窗口具体咨询。

截至发稿,本报记者尚未从上海市金融办获得相关回复。上海市工商局有关人士也表示,没有从上海市金融办获得相关通知,并不知情。但是一位接近上海市工商局的人士对本报称,不排除个别区县或者金融办独自下发类似的通知。

一位接近金融办、日前参与相关会议的人士对《第一财经日报》记者表示,此次通知是上海市金融办以及相关部门共同讨论的结果,不允许“互联网金融”、“金融信息服务”等字样的企业注册。

“曲线救国”

面对注册门槛的“锁死”,多位行业人士表示并没有太大“感觉”。在他们看来,虽然注册暂停,但依然有不少变通路径。

“开展业务不需要注册相关字样企业,其实对行业并没有影响。”网贷之家CEO石鹏峰对《第一财经日报》记者表示,注册一家电子商务公司,照样可以开展P2P业务。

而同样被推至台前的字眼还包含“信息服务”、“信息咨询”、“商务咨询”等,文字游戏似乎已经成为更多人心中的对策。

除此以外,购买壳公司也是通路之一。此次“暂停”引发了更多人对于传统金融企业想要进行互联网金融转型而受阻的担忧。对此,积木盒子联合创始人、首席运营官魏伟对《第一财经日报》记者表示,经历了前两年的发展,行业发展的黄金期已经过去,目前再想寻找行业机会已较难。“阻挡了正常需求是小概率事件。”魏伟称,如果想要在这个“红海”档口再捞一笔,有大量的标的可以购买。

而购买壳公司的生意并不是暂停互联网金融平台注册之后才被人们注意到,网贷行业发展初期就已大量存在,本报记者了解到曾有一家山东公司一个人注册了七八家平台,不断地左手倒右手。

北京大成(上海)律师事务所高级合伙人刘新宇对《第一财经日报》记者表示,“绕道而行”的问题具体分为两个层面。

一是不再允许企业名称中含有能够引发“互联网金融”联想的字样,比如目前采用较多的“金融信息服务”字样。如果是这一含义,那么想要从事互联网金融业务,换一个公司名称注册或者收购含有能够引发“互联网金融”联想字样的壳公司均可。

另一方面,则是不再允许新注册的企业从事互联网金融业务。刘新宇称,该类操作较为复杂,无论从工商局或者金融办的角度出发,监管机构在网贷新规中“机构名称”和“备案登记”等措施没有落地的情况下,很难找到有效抓手来禁止企业从事互联网金融业务。企业则可以通过投资其他已经运营的互联网金融企业成为其股东,或者采用企业并购等方式运营。

理财类机构问题高发

从当前金融发展局势可见,互联网金融的活跃呈现了双刃剑态势,一是更多创新金融模式释放了隐藏在投资者间的“金融压抑”,带来了新的财富增长窗口;二是让更多的“不法之徒”有了可乘之机,伴随金融创新、互联网金融等词汇火爆的同时,非法集资、非法吸收公众存款也被更多人所熟知,并且付出了血的代价。

上海市金融办稳定处副处长甘雨粒在《上海非金融机构投资理财活动相关情况调研报告》一文中指出,截至2014年底,上海线上P2P注册运营企业117家,年度成交量300亿元。线下各类涉及第三方理财业务的机构已高达数万家,其中仅黄浦区就有近3000家,在扩区之前的自贸区注册的“金融信息服务公司”机构亦将近500家。网贷之家数据显示,截至2015年底上海网贷平台共有213家,其中问题平台为98家,几近一半,贷款余额达753亿元。

上文中还指出,目前以投资理财为名的所谓金融创新,尤其是以P2P网络借贷为代表的各类资产管理、财富管理公司通过线上线下展开活动,成为新的非法集资案件高发领域。

监管权下放后,各地方金融办监管压力骤增,一位上海网贷平台负责人表示,细则出台之前,问责方向不定,如今方向已定,地方金融办要“扎紧”、“收口”。对行业清理整顿的前提是要先“关门”,整体行业复杂性已经突显,如果再放任更多的进入者,行业清理的难度只会上升不会下降。

监管收紧

“监管趋严是明确的趋势。”魏伟表示,此次暂停并非仅针对P2P网贷行业,还包括多种互联网金融模式,投资类、私募类等均在叫停范围之内,事关互联网金融多项业态的监管细则已相继落地,在此过程中,地方金融办承压逐步上升,各地开始梳理思路,研究具体监管方式和体系。

多位行业人士表示,2016年将是重度洗牌的一年,现有的平台数量至2016年年底消失一半是比较合理的数字,但是在此过程中,投资者、监管层、行业三方能否经得起“大清洗”,成为关注的焦点。

点融网创始人郭宇航对《第一财经日报》记者表示,他曾在银监部门召开的闭门会议上谏言,未来或可实行破产法隔离机制,监管部门、行业协会或第三方机构能够出面,对于出现经营困难但债权真实而非跑路的平台进行接管,保证行业平稳过渡。

“可以预见的是未来监管的重量级不会像监管银行一样。”魏伟表示,如果将监管看作“一本账”,目前行业规模值得监管部门投入多少人是划算的,这需要考虑。“全国100人都是多的,分散到各省份,一个省也就2~3人,因此要用低成本、高效率的监管方式。”

例如推送至中央数据库,建立标准化信息披露标准,打造一套系统统一管理,目前整个行业存在欺诈风险和业务风险,而监管层更多应监管欺诈风险。

《办法》第五条指出,地方金融监管部门有权根据本办法和相关监管规则对备案后的机构进行评估分类,并及时将备案信息及分类结果在官方网站上公示。在更多业内人士眼里,这是监管的有效抓手,投资者在做决定之前,先到金融办网站进行查询,这足以决定平台的生死存亡。

在《办法》下发之后,一位上海P2P网贷平台负责人表示,他对于监管层关注的焦点已经转移至一行三会高层的变化传言之上。“目前许多对于互联网金融的言论实际上出自某些未来可能参与一行三会管理的高层官员。”上述负责人称,目前已经确定下来的发展路径是否会因整体金融体制改革步伐而受到影响,包括混业经营、分业经营等监管思路的变化。

PPI 45个月负增长 货币宽

PPI 45个月负增长 货币宽

关塔那摩监狱运行14年 联合

关塔那摩监狱运行14年 联合

iOS 9.3有啥新功能?根据时

iOS 9.3有啥新功能?根据时

“明星企业”助阵 深圳高效

“明星企业”助阵 深圳高效

宝能系一年内或难进万科董事

宝能系一年内或难进万科董事

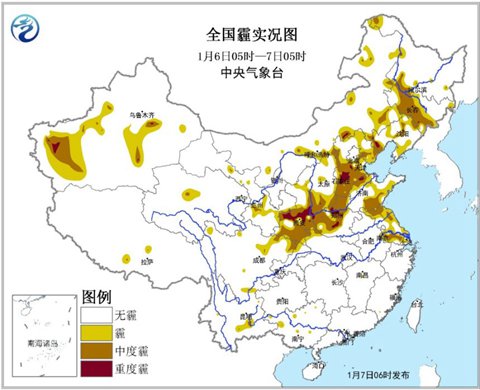

未来三天陕西河南仍有中至重

未来三天陕西河南仍有中至重

快递分拣员从包裹中抠走苹果

快递分拣员从包裹中抠走苹果

特斯拉Autopilot升级 增远

特斯拉Autopilot升级 增远