近日宝能系和万科的股权争夺战迅速占据了各大媒体头条,险资举牌成为资本市场关注的焦点,举牌概念股异动,也让投资者担心会否出现风格切换。我们认为风格切换没有春天,时间上,春季难出现风格切换,节奏上,风格切换要么疯狂要么死亡,没有春风细雨的慢慢情深,真正值得注意的是,夏季可能出现短暂的疾风骤雨。

1、春季风格切换的两大误区

认为春季迎来风格切换的核心逻辑无非有二:一是保险资金入场,由于其更偏好主板蓝筹,将带来风格切换;二是资产荒背景下增量资金入场,钱多利于大盘蓝筹。事实真的如此吗?

误区一:险资天生爱蓝筹。整体而言,保险资金持仓中主板蓝筹占比高,金融板块一枝独秀,但这也会随市场而变。14年4季度金融蓝筹最疯狂时,险资主板持仓占比一度提升至95%,创下2010年以来新高,但进入15年后,随着中小创快速上涨,险资主板持仓迅速回落,二季度跌至90.5%。14年4季度到15年2季度,险资持有股票和基金的比例从10%升至16%,新增规模约7600亿,其中股票持仓新增规模约4600亿(按照过往股票与基金6:4的比例推算)。15年1季度险资新增主板、中小板、创业板的投资规模环比增速分别为22.5%、101.1%、114.9%,2季度为15.9%、33.5%、71.8%,由此可见,在15年上半年险资加速入市阶段,新增资金的配置主要集中在了中小创,其中,医疗保健、信息技术、日常消费等仓位提升较多。因此,虽然险资在主板配置更多,但结构也在不断变化,真正能带来收益率的方向才是新增资金的配置主力。

误区二:增量资金入场,更利于大盘蓝筹。一种直观感受,大盘蓝筹盘子大,钱多才能推动股价上涨,因此增量资金少时,中小创更活跃,增量资金多时,大盘蓝筹表现会好。从上证50、中小板、创业板的流通市值看,三者目前分别为12.5、6.9、3.2万亿,上证50的流通市值几乎为创业板的4倍。但是,自由流通市值上证50、中小板、创业板分别为4.0、4.2、2.3万亿,上证50只有创业板的2倍不到。从交易金额看,2013年之前创业板成交金额多数时间均低于上证50,但13年至今,创业板周成交金额/上证50周成交金额平均在1.2左右,近三个月更是达到2.3左右,创业板成交已明显大于上证50。15年上半年增量资金加速入市时,创业板成交额相比上证50明显放大,股价表现上更优,可见,钱多钱少同样跟风格关系不大。

2、风格切换不疯狂必死亡,现在没风

如果险资入市和增量资金入场都不是风格切换的决定性因素,那风格切换的真正动力又来自何处?实际上12年以来,严格意义上只有两次出现了典型的风格切换,一次是12年12月,源于十八大后改革预期强化,一次是14年11月,源于本轮降息周期开启。除了自上而下的政策催化外,两次风格切换还有一个共同之处,就是前期中小创和蓝筹股价差距拉大,机构配置过度偏离,以至于机构重配置很容易带来风格的较大波动。

2012年12月-13年1月。12年3季度PMI、工业增加值等经济指标快速反弹,同时,12年11月十八大召开改革预期发酵,盈利预期改善叠加风险偏好提升,12月4日开始,以银行、地产为代表的价值蓝筹开始率先反弹,上演年底突袭好戏。不过从市场表现看,蓝筹好戏并没有上演多久,12年12月4日上证50与创业板指基本同步上涨,但上证50仅在前半个月略跑赢,期间上证50相对创业板的最大超额收益为5.1%,1个月后二者累计收益持平,之后创业板指一路绝尘。

2014年11月-2015年1月。14年7月,周永康被立案审查、四中全会确立依法治国主题,改革之轮驱动,增量资金入场,这一时期大小盘上涨基本持平。11月21日央行降息,机构持仓降至历史新低的券商迎风起舞,市场风格迅速向大盘股转移。从市场表现看,14年11月21日降息后,前1个半月上证50领先,期间上证50相对创业板的最大超额收益在1月5日达到峰值60%,1月5日后创业板更强,到4月2日二者累计收益持平(历时4个月左右),之后强者恒强。

总结2012年以来的两次风格切换,过程几乎都是暴风骤雨式的,蓝筹要么疯狂要么死亡,且呈现出两大特征:一是大象起舞需刮大风,也即风格切换需要很强的政策事件催化,如12年的十八大召开、14年的降息刺激。二是风格切换来也匆匆去也匆匆,期间蓝筹相对收益领先的时间并不长,如12年12月上证50仅在前半个月跑赢创业板,即使癫狂如14年,上证50领先1个半月后创业板也开始表现更强,因此,风格切换更多是阶段性。回到当下,大风还未看到,风格切换的时机尚不成熟。

3、警惕夏季短暂的疾风骤雨

对于未来的风格切换,我们猜测2016年年中出现的概率较大,届时可能会出现两大催化:

一是16年6月A股纳入MSCI迎来再评估。随着人民币纳入SDR,16年6月A股纳入MSCI将是大概率事件,将带来海外被动型基金的配置需求。如果完全纳入A股,MSCI新兴市场指数、全球市场指数分别增加A股权重15.7%、2%。目前全球追踪这两个指数的产品规模分别为1.5万亿和2.1万亿美元,静态测算新增A股配置资金2652亿美元,按照期初10%的折算比例测算,增量资金为265亿美元,折算为1700亿人民币。根据目前MSCI中国A股指数以及MSCI大中华指数(包含H股和B股)的GICS行业分类,其中占比最大的为金融板块,在两个指数中占比均超过30%,如果A股成功加入MSCI,金融板块受益最为显著。

二是从自上而下的宏观背景看,随着15年来货币宽松和积极财政效果的不断累积,如果经济在16年中出现阶段性趋稳,也将为风格切换提供良好的温床,届时市场迎来风格切换的条件可能更为成熟。(((本文作者荀玉根系海通证券首席策略分析师,注册国际投资分析师(CIIA),《新财富》最佳分析师2015年第二名、和讯评论特约研究员)

)

)

PPI 45个月负增长 货币宽

PPI 45个月负增长 货币宽

“圣诞老人”有点忙:滑雪骑

“圣诞老人”有点忙:滑雪骑

乌克兰一公司称已攻克无线充

乌克兰一公司称已攻克无线充

房价暴涨下的燕郊暴力强拆:

房价暴涨下的燕郊暴力强拆:

宝能系一年内或难进万科董事

宝能系一年内或难进万科董事

“招商银行-招商自贸商城”

“招商银行-招商自贸商城”

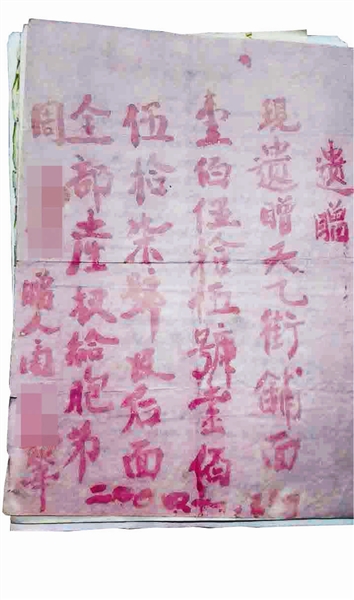

山西一医院治骨折致老人失生

山西一医院治骨折致老人失生

传谷歌或与福特合资!研发自

传谷歌或与福特合资!研发自