数据显示,截至今年9月底,中国汽车保有量已经达到了3.3亿辆,这一数字庞大而令人印象深刻。这也意味着,汽车后市场服务需求正急剧上升。与此同时,新能源和智能化汽车的快速兴起,已经开始颠覆传统的服务模式;消费者对于售后服务体验的要求也在不断提高,他们需要更加个性化和高品质的服务。因此,传统车企和经销商面临着前所未有的挑战,必须重新审视并升级自身策略,才能适应这个快速变化的市场;不断提升服务水平,才能在激烈的竞争中立于不败之地。

近日,J.D. Power发布 2023年中国售后服务满意度研究(下称CSI)。研究显示,2023年行业整体售后服务满意度得分为759分(1000分制),较上一年757分上升2分。行业整体水平稳中有升,在服务体验、服务增值和用户流失方面又有哪些值得我们关注的变化点呢?

服务体验中的三大变化

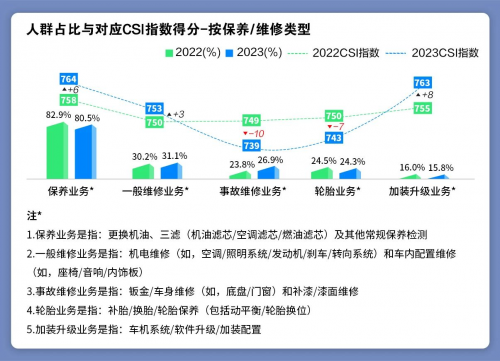

变化一:消费者对事故车维修满意度下滑

对比2022年,事故维修业务的满意度得分从749分下降至739分,主要是对维修质量和效率的不满。首先,由于4S店需要对事故车进行维修判断,因此对维修过程管控尤其重要,店端的每道维修工序完成后,下一道工序的维修人员应主动对上一道工序进行检查,以确保高质量交付;其次,要重视事故车的维修效率,建立透明车间数字化系统,结合即时通讯工具,保证管理者能实时掌握车辆的售后维修进度,对未能按时交车的环节及时做好报备,以保证售后车辆的准时交车率。

此外,研究还发现,消费者对4S店的轮胎维修/更换的满意度也较上一年下滑,达7分之多。由于4S店在轮胎的价格上没有明显优势,近五年来,轮胎业务流失到非授权渠道的增幅急剧提升,从2019年的0.4%增加到2023年的34.7%。综合来看,经销商可以通过制定售后套餐类产品来打动需求用户,以此减少客户流失。

变化二:燃油车车主使用在线预约的比例增加,但仍有提升空间

在燃油车消费者中,使用官网/官方公众号预约的占比达到12.6%,较2022年上升1.1百分点,使用车机系统预约的燃油车车主为4.1%,较2022年上升0.3个百分点,但与新能源车9.1%的使用率仍有较大差距;使用官方APP预约的燃油车车主占比为8.4%,同样低于新能源车的11.1%。尽管数字化渠道的使用率有所提升,但这三项用户满意度均较2022年有不同程度的下降。随着数字化渠道不断普及,车企需要持续迭代数字化系统/软件的功能,让用户更易使用,并且进一步实现数据打通,实现线上+线下的无缝衔接,保证服务的一致性。

变化三:上门取送车和上门服务成为服务“基础项”

报告显示,燃油车上门取送车服务由2022年的32.8%上升至43%,上门服务由33.8%上升至44.3%,但用户对服务体验的满意度评价呈下降趋势,两项服务的满意度分别较2022年下降了12分和9分,与新能源在该类服务上的满意度表现存在一定差距。

对于燃油车用户来说这两项服务已然从“加分项”变成了“基本项”。J.D. Power建议车企和经销商在推广此类灵活服务的同时,仍需关注各环节中的的执行细节。一方面,要标准细节化,品牌主动将服务的执行动作聚焦成每一小步,提供规范和方法,保证服务的一致性;另一方面,服务过程要透明,尤其在上门取送车和车辆在店作业的过程,让用户能够掌握实时动态;最后,要强化现场服务人员的解释说明能力,做到有问必答,有答必专,以打消用户顾虑。

服务增值的三大抓手

相关统计显示,目前我国汽车售后服务在汽车产业全生命周期中的比重较低,仅占12%左右,新能源汽车不到1%。传统的汽车售后服务理念、服务模式亟待革新。研究显示,数字化渠道、套餐和首购用户或将成为服务增值的三大抓手。

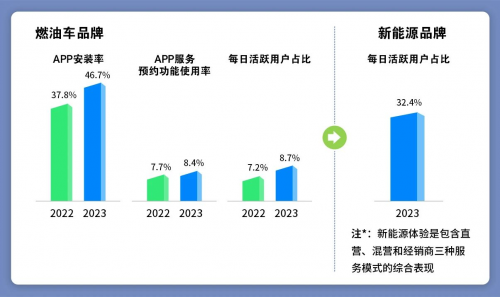

1、注重对APP的运营

2023年,传统燃油车品牌APP的安装率为46.7%,每日活跃用户占比率为8.7%,服务预约率仅为8.4%,与新能源车品牌APP的每日活跃用户占比率32.4%和服务预约率11.1%相比有明显差距。研究显示,APP活跃度可以带来更高的价值,每日活跃用户接受额外服务内容推荐的占比达到57.5%。因此,J.D. Power认为传统燃油车品牌应该进一步强加对APP的运营。

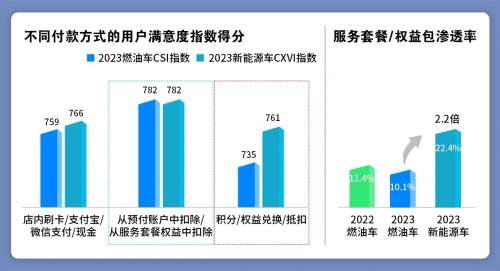

2、燃油车的服务套餐推广仍有提升空间

研究显示,在结算时,使用服务套餐的消费者满意度为782分,高出未使用服务套餐结算的消费者23分。就服务套餐的渗透率而言,目前燃油车服务套餐渗透率仅为10.1%,与新能源服务套餐22.4%的渗透率,两者相差高达12.3个百分点,由此可见,燃油车的服务套餐仍有较大的推广空间,需要引起经销商的重视。

3、加强对首购用户的售后服务增项推荐

研究显示,首购用户更希望得到更多地售后方面额外的服务增项推荐,即使最后用户没有接受推荐,其满意度比未获得推荐的客户高出2分,而接受服务推荐的用户满意度从752分提升至770分,上升18分。相反,增换购用户并不希望得到售后常规服务意外的增项服务推荐。综合来看,经销商需要根据用户类别精准地识别出不同的客户需求,加强对首购用户的售后服务延伸推荐及介绍至关重要。

用户流失的三种迹象

研究显示,有三种迹象的客户更容易流失,分别是去过非授权店做过常规保养、常规维修或事故车维修,其流失率为26.5%,是自然流失率的2.3倍,且流失的均是高价值用户(该人群年均花费比行业整体花费高出1.9倍)。

相比2022年,“专业的维修人员”和“服务快捷高效”上升成为用户选择非授权渠道TOP5原因,“有我认识的人”、“保养/维修质量可靠”关注度下降。专业的维修能力和一站式的问题解决特点仍然是核心竞争力,车企和经销商应重视高级别维修技工的培养和配备。同时,为弥补授权渠道地理位置受限的客观现状,车企和经销商可提高服务套餐或类似产品的渗透,在让利用户的同时,保持与客户的黏性。

总体而言,在线下服务方面,经销商需要将售后服务的质量和效率作为最基本的要求,作为售后盈利的重要部分,事故维修业务的满意度持续下滑,尤其需要引起重视。对于灵活类服务,如上门取送车及上门服务,需要优化和升级相关服务的标准,让这些具备授权渠道特色的便利性服务更加符合用户的需要和期待。

在线上及数字化服务方面,要围绕用户使用为核心去迭代具体功能,让服务的过程透明化,进度实时化。品牌需要关注APP运营,强化用户与品牌的互动,从而带来高黏性和实现价值裂变。最后,在数字化手段的加持下,通过服务套餐、积分、权益等内容实现锁客。

当下,授权渠道的竞争力越来越受到市场和非授权渠道的冲击,车企和经销商必须形成合力应对这些变化与挑战。

因业绩预告披露净利润与实际

因业绩预告披露净利润与实际

第32届中国厨师节在福州举办

第32届中国厨师节在福州举办

生成式AI如何照进新零售?良

生成式AI如何照进新零售?良

水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

(乡村行·看振兴)山东特色

(乡村行·看振兴)山东特色

国家开放大学首届新商科创新

国家开放大学首届新商科创新

48小时点击排行

48小时点击排行