导读

邓海清则直指债市泡沫,认为,去年下半年以来债市主导因素为“过度的经济悲观预期和“资产荒”,目前的债市收益率已严重透支了经济悲观预期,而一旦2016年经济和通胀下行幅度不大,债市就将出现大幅调整压力。

在他看来,中国经济2016年GDP增速有望站稳7%台阶,“通胀归来”是大概率事件。其主要逻辑是:真正积极的财政政策将得以发力,即扩大赤字率、减税、刺激房地产、稳定投资,将扭转经济周期性下滑,补库存和出口形成增长动力。

本报记者 黄斌 北京报道

在市场普遍预期债牛延续的当下,有理有据地给债市“浇浇冷水”,或对债市的理性发展颇有助益。

1月2日,九州证券首席经济学家邓海清发布研报称,债市与基本面存在背离,估值已过高,去年下半年由“资产荒”引发的债牛并不具有持续性。持续至今,债市收益率已严重透支经济悲观预期,投资者应尽早上岸,以免重蹈2015年“股灾”覆辙。

无独有偶,中信证券(17.650, 0.20, 1.15%)董事总经理高占军2015年底撰文指出,债市已出现泡沫的某些迹象。其判断债市泡沫的主要依据是:现券与融资交易规模陡增、收益率显著下降以及信用利差急剧收窄三者同时出现,同时大量新增资金的涌入。

2015年12月14日至12月28日,债市迎来去年底最大幅度的上涨,10年期国债和10年期国开债收益率分别从3.0306%和3.3964%一路下行至2.7961%和3.1073%,下行幅度分别达到23bp和29bp。

上海某公募基金交易员对21世纪经济报道记者分析称,市场彼时对利率品种颇“有种疯狂做多的迹象”,原因或与年底发行量下降也有一定关系,市场供求不匹配,“配置资金只能到二级市场买,但供给量上来后,会有一定冲击。”

12月28日探底后,10年期国债收益率反弹较快,近5个交易日回升了近10个bp。“12月中旬那波资金太猛了,紧盯着央行降准预期,但都落空了;这几天农发行等政策性金融债开始放量,就受到了冲击。市场的预期一致性太高,也是一个需要注意的风险。”该公募基金交易人士说。

债市泡沫逻辑

近期,市场人士对债市泡沫说法时有议论。支持泡沫论者认为,部分地产债发行利率与政策性金融债相当,个别机构的投资杠杆倍数高企,泡沫已显现;反对者则认为,债市整体杠杆率并不高,无需担心泡沫。

在高占军看来,债市整体“并不高”的杠杆水平,具有迷惑性。

2015年12月下旬,他撰文指出,整体债市杠杆率“年初为1.081倍,现为1.109倍”,未见大幅上涨。11月份交易所杠杆率1.37倍,虽较银行间市场的1.09倍超出许多,但亦只是近年平均水平,且较年初的1.45倍明显下降。但杠杆率指标有时会漏掉关键信息,“因债券托管规模远高于融资余额,且二者通常变动巨大”,故需从新的维度分析债市风险。

他分析称,现券与融资交易规模陡增、收益率显著下降以及信用利差急剧收窄三者同时出现,再配以大量新增资金涌入,是判断债市是否出现泡沫的标准。

据其统计,2015年以来现券交易显著活跃,“银行间现券交易量前11个月即达80万亿元,远超2012年历史最高的73.8万亿元,是2014年的2倍以上”;同时,融资交易规模暴增,“银行间日均回购交易由年初1万亿元增至12月的2.8万亿元,而隔夜回购占比远超90%。”这显示市场对资金宽松的持续性信心十足。

更重要的是,债券收益率显著下行,国债收益率曲线平坦下行60个-70个基点,企业债收益率下行幅度更大,“债券收益率已处历史低位,信用利差也收窄至2008年以来的最低区间。”

因此,他认为,若2016年货币政策宽松不及预期、债券发行供给压力持续加大以及信用风险蔓延,或导致投资者集中抛售,“这三大潜在触发因素未必一定发生,但值得关注。”

邓海清则直指债市泡沫,认为,去年下半年以来债市主导因素为过度的经济悲观预期和“资产荒”,目前的债市收益率已严重透支了经济悲观预期,而一旦2016年经济和通胀下行幅度不大,债市就将出现大幅调整压力。

在他看来,中国经济2016年GDP增速有望站稳7%台阶,“通胀归来”是大概率事件。其主要逻辑是:真正积极的财政政策将得以发力,即扩大赤字率、减税、刺激房地产、稳定投资,将扭转经济周期性下滑,补库存和出口形成增长动力。

美联储加息、汇率风险加大

市场交易人士对债市泡沫亦有所佐证。

“实际上,最近债市有很多负面消息,11月份工业增加值、社融贷款数据改善,还有人民币汇率贬值、欧洲宽松态度不及预期、大宗商品反弹,央行弱化数量目标的发言、迟迟不调整公开市场利率等等,但市场在较为一致的预期下,在很大程度上忽视了这些因素。”前述上海交易员对21世纪经济报道记者说。

但无论债市有泡沫与否,泡沫有多大,识别风险是市场永远的关键词。

在海通证券(14.330, 0.05, 0.35%)宏观债券首席分析师姜超看来,未来中国央行维持宽松货币政策,主要有三大制约因素,分别是美国加息、汇率贬值和信用违约。其中,2016年最大的风险来自于美联储加息,“如果美国持续加息,中国就很难再持续加息”,难以为债市提供资金面支持。

其进一步分析称,人民币汇率贬值的压力,由于“中国的利率在下降,而美国的利率在上升”,因此会制约中国央行的降息空间。同时,由于信用违约风险进一步暴露,“对于存在债务违约风险的行业,即便央行放水,也没人敢去买”,进而对央行宽松货币政策形成掣肘。

“抛开信用债防踩雷,其实我们觉得,目前风险最大的是:汇率。”华南某银行交易员告诉21世纪经济报道记者,由于中国前期积累了巨量的外币债务,而“外汇储备里有一半都是企业外币债务”,现在人民币走弱,加上国内发债利率已大幅低于国外,“三大航空公司、以前在海外发债的地产公司都开始还美元债了,这会进一步削弱人民币汇率。”

“综合来看,现在股市高估、信用债严重高估、房地产高估、人民币高估,只有国债还有下行空间。2016年依旧是牛市,但是会大幅波动,我们继续看好利率品种。”该交易人士说。(21世纪经济报道 )

PPI 45个月负增长 货币宽

PPI 45个月负增长 货币宽

沙特拟斩断与伊朗空运贸易往

沙特拟斩断与伊朗空运贸易往

“明星企业”助阵 深圳高效

“明星企业”助阵 深圳高效

宝能系一年内或难进万科董事

宝能系一年内或难进万科董事

“招商银行-招商自贸商城”

“招商银行-招商自贸商城”

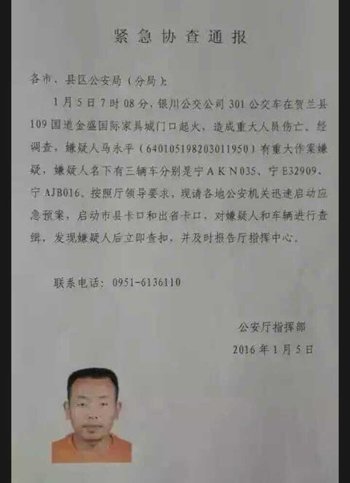

银川公交大火1人烧伤面积达9

银川公交大火1人烧伤面积达9

玛丽·博拉兼任通用董事长

玛丽·博拉兼任通用董事长